贈与税には暦年課税と相続時精算課税の二つ

父母から子、祖父母から孫などへの財産を贈与した際に課せられる税金が贈与税です

贈与税には暦年課税と相続時精算課税という2つの課税方式があります

暦年課税とは贈与税の課税方法の1つで、1年間の贈与についてまとめて課税する方法のことで、1年間の贈与額が110万円以下なら現在は贈与税がかかりませんが、これを超えた額には10~55%の贈与税がかかります

ただし、生前贈与をした人が亡くなってしまった場合、亡くなるまでの3年間に生前贈与された財産は相続税の課税価格に含まれます

相続時精算課税とは、贈与税を減額できる制度で、贈与額の総額から2,500万円までが非課税になり、それを超えた分は一律20%の贈与税が課税されます

直系尊属からの一括贈与

直系尊属(父母、祖父母など)から直系卑属(子、孫など)に贈与を行う場合、 贈与資金の目的別に3種類の贈与税非課 税制度があります

- 住宅取得等資金の非課税制度

- 教育資金の一括贈与非課税制度

- 結婚・子育て資金の一括贈与非課税制度

この非課税制度の内「教育資金の一括贈与非課税制度」「結婚・子育て資金の一括贈与非課税制度」は、2019年3月31日までの予定でしたが、2年間の延長が決まり、2021年3月31日まで延長されることが決まりました

「住宅取得等資金の非課税制度」に関しては、以前から2021年12月31日までとなっています

住宅取得等資金の非課税制度

直系尊属からの贈与により 住宅取得等資金の贈与を受け、一定の条件の下、住宅の新築、中古住宅の取得、 増改築・住宅取得等を行った 場合、一定額まで贈与税を非課税とする ことができます

住宅取得等資金の贈与税非課税となる 贈与の上限金額は、当該住宅取得等の契 約の時期、当該住宅の取得につき消費税 率10%が適用されるか否か、取得する住 宅が一般住宅であるか、耐震・エコ・バリアフリー住宅であるかにより異なりま す(また、受贈者が東日本大震災の被災 者である場合は上限金額の特例が適用さ れます)

- 一般の 受贈者で税率10%が適用されない場合に最大で

・ 2019年4月〜 2020年3月:1,200 万円

・ 2020年4月〜 2021年3月:1,000 万円

・ 2021年4月〜 2021年12月:800 万円 - 一般の 受贈者で税率10%が適用された場合に最大で

・ 2019年4月〜 2020年3月:3,000 万円

・ 2020年4月〜 2021年3月:1,500 万円

・ 2021年4月〜 2021年12月:1,200 万円

(Via 財務省.)

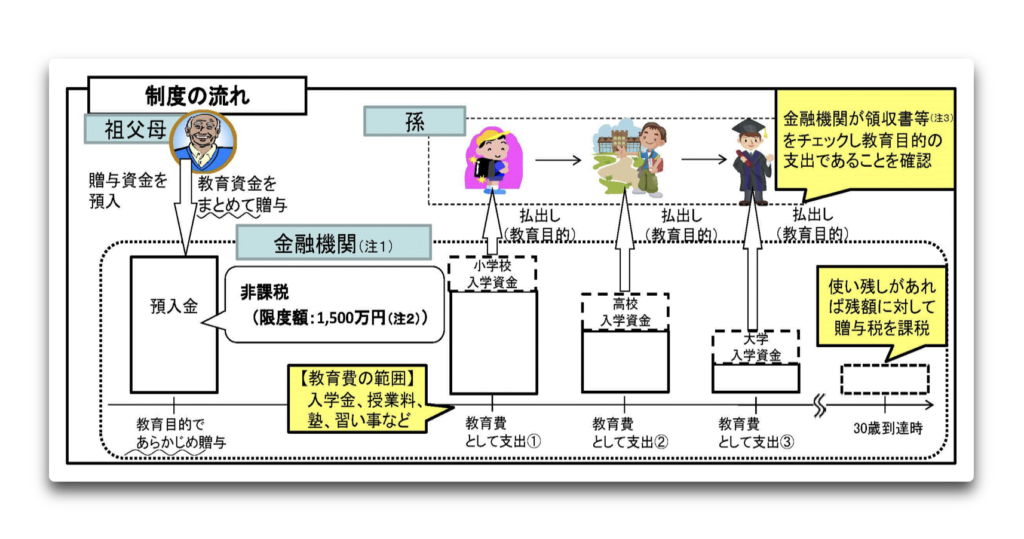

教育資金の一括贈与非課税制度

この制度は、「子供や孫の教育資金」に用途を限定した形で、お金を渡すことができます

概要

- 直系尊属(父母、祖父母など)は、金融機関に直系卑属(子、孫など)名義の口座等を開設し、教育資金を一括して拠出します、子・孫ごとに 1,500万円まで非課税

- 教育資金の使途は、金融機関が領収書等をチェックし、書類を保管

- 孫等が30歳に達する日に口座等は終了

- 平成25年4月1日から平成31年3月31日までの措置

(Via 財務省.)

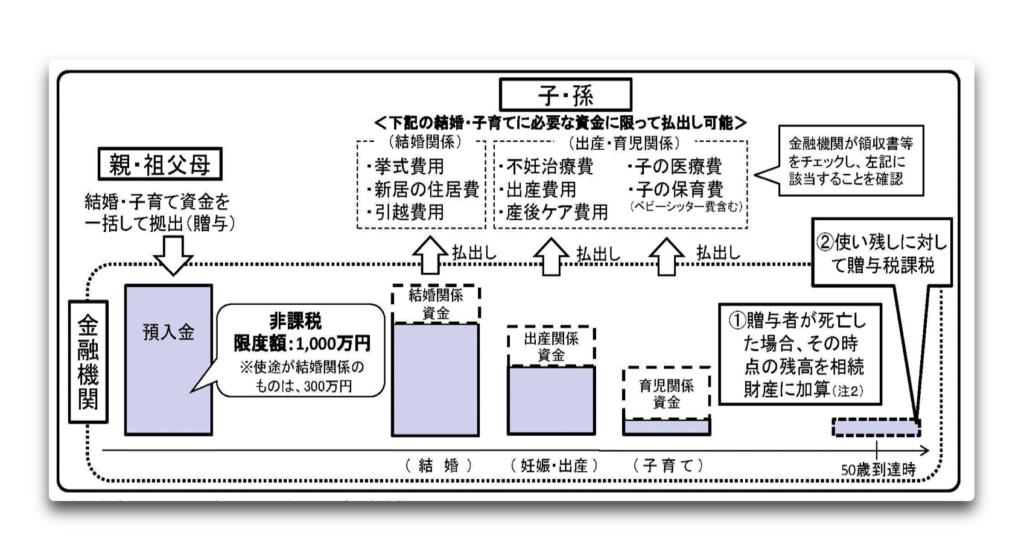

結婚・子育て資金の一括贈与に係る贈与税の非課税制度

この制度は、「結婚式」「出産」「不妊治療」「保育所」などの費用に用途を限定した形で、お金を渡すことができます

概要

- 直系尊属(父母、祖父母など)は、金融機関に直系卑属(20歳〜50歳の子、孫など)名義の口座等を開設し、結婚・子育て資金を一括して拠出します、子・孫ごとに 1,000万円まで非課税

- 相続税回避を防止するため、贈与者死亡時の残高を相続財産に加算

- 受贈者が50歳に達する日に口座は終了します(使い残しに対しては、贈与税が課税)

- 平成27年4月1日~平成31年3月31日までの措置

(Via 財務省.)

(Via 財務省.)